Analitika i prognoze za Elliotove valove. Teorija i praksa

“Svaka istina je regulirana zakonom, svaka materijalna komponenta podliježe zakonu. Bez zakona će postojati kaos, au kaosu ne može biti života. Sama koncepcija zakona temelji se na poretku koji se zadržava na postojanosti i stoga će se ponavljati iznova i iznova. Štoviše, ako naučimo zakon, onda se sve radnje mogu predvidjeti. " R. N. Elliott (1871-1948).

Pojam valova

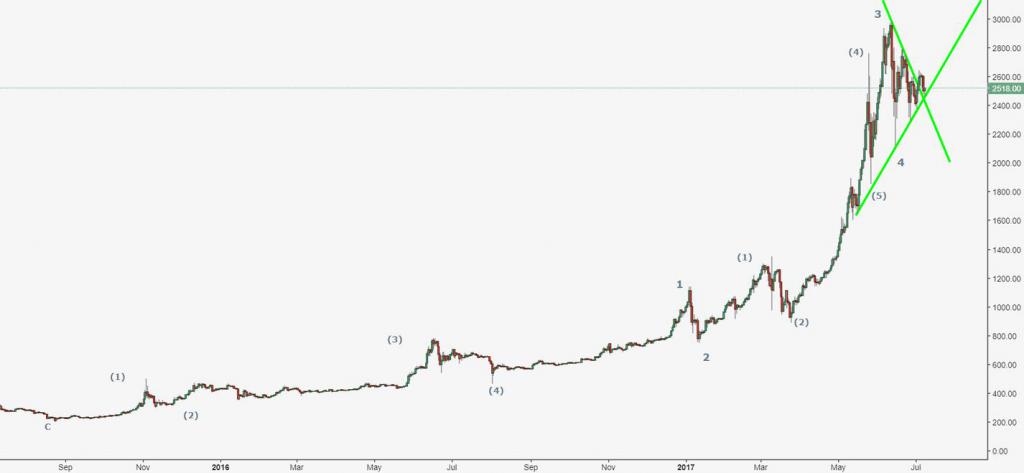

Valni princip je otkriće Ralpha Nelsona Elliott, prema kojem se na tržištima nastavlja kontinuirano cikličko i metodičko ponavljanje. Istraživanja ovog fenomena dovela su do razvoja i stvaranja najpreciznije metode za predviđanje financijskog tržišta. Ova metoda je vrlo popularna ne samo na Forex tržištu, već je dobro radila i na tržištu dionica. Može se predvidjeti da će ova metoda raditi na tržištu kriptovrijednosti.

Elliottova valna analiza temelji se na korištenju uzoraka koji su definirani na različitim točkama tržišta. Svi ti obrasci, kojih ima trinaest dijelova, vrlo su blisko povezani i predviđaju kretanje tržišta u određenoj situaciji. Karakteristike ovog načela ne nalaze se samo na tržištima, već postoje iu svim materijalnim sustavima, od prostora univerzalnih galaksija do najmanjih molekula.

Hijerarhija uzorka

Obrasci su građeni u različitim stupnjevima veličine i povezani su relativnim proporcionalnim odnosima. To je potrebno za identifikaciju kategorije predloška u hijerarhijskom redoslijedu tako da se može odrediti ispravan slijed za kontinuirani razvoj.

Knjiga "Valovi Elliott: ključ tržišnog ponašanja" opisuje kako djelovati i trgovati na obrascima tih valova i postići uspjeh u trgovanju. Elliott je istaknuo i kasnije nazvao devet stupnjeva valova koji su u to vrijeme bili od praktične važnosti. Danas možemo proširiti popis, budući da je, uzimajući u obzir vrijeme, trgovanje postalo moguće ne samo na dnevnim i satnim kartama, nego i na 30, 15 i pet minuta.

Elliottov popis počinje najvećim valom vremenskog intervala i spušta se. Možete koristiti bilo koji predložak koji je predložio Elliot, a najvažnije je znati hijerarhiju korištenog naloga.

pokazatelj

Elliottov indikator valova je popularan alat koji se koristi u tehničkoj analizi. Omogućuje trgovcima predviđanje ponavljajuće i cikličke prirode deviznog tržišta (ili bilo kojeg drugog tržišta, kao što je tržište dionica).

Elliotova teorija vala sugerira da naizgled kaotično ponašanje na različitim financijskim tržištima nije. U stvari, tržišta se kreću u predvidivim, ponavljajućim ciklusima ili valovima. Ti su valovi posljedica utjecaja na investitore iz vanjskih izvora, prije svega moderne psihologije masa u određenom trenutku.

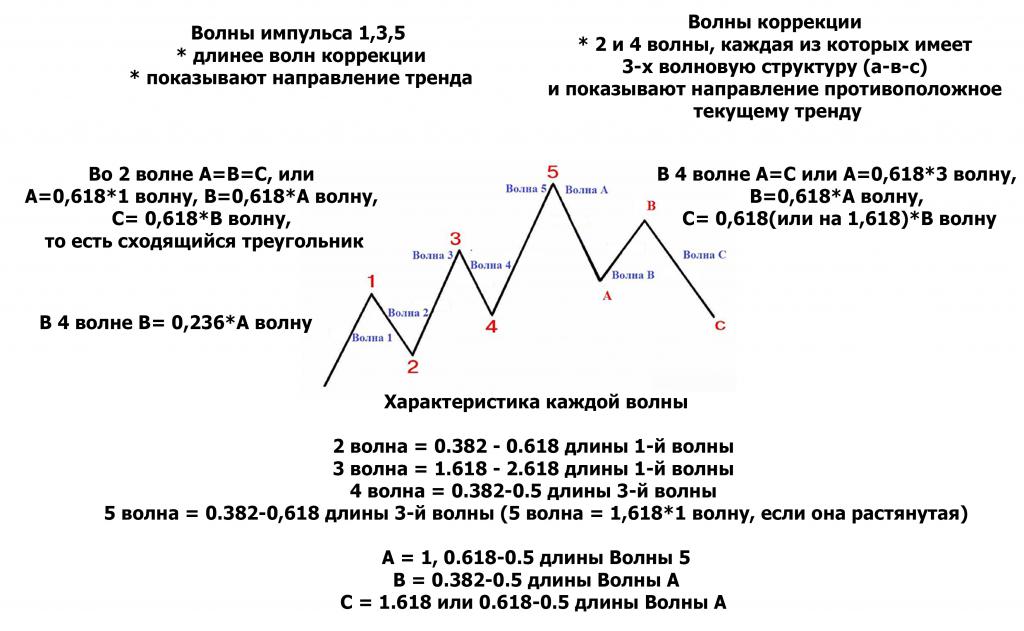

Elliottov val predviđa da će se cijene trgovanih valutnih parova razvijati u valovima: pet pulsirajućih valova i tri korektivna vala. Pulsirajuće daju glavni smjer tržišta, a korektivni potez u suprotnom smjeru.

Pogledajmo pobliže kako prepoznati uzorke različitih vremenskih intervala. Pulski valovi mogu se podijeliti na podstrukture koje se sastoje od pet struktura. Ove strukture se uspostavljaju prema karakterističnim uzorcima: duljini valova i dijagonalnom trokutu na petom valu. Za identifikaciju takvih valova, kao, usput, i ulaznih točaka transakcije, upotrijebite indikator Elliottovog vala.

Da bi se u potpunosti razumio valni pokazatelj koji je predložio Elliot, važno je analizirati psihološku logiku svakog od tih valova. Budući da je cik-cak cijena varijacija optimizma i pesimizma investitora.

Korekcijski valovi

Elliottovi korektivni valovi mogu se podijeliti u šest podkategorija valova. Kategorije se temelje na smjeru i uzorcima valova:

- Cik-cak;

- ravna nepravilna;

- horizontalni trokut;

- tri dvostruka uzorka;

- tri trostruka uzorka.

Svaki predložak pruža vrijedne informacije o tržišnim ciklusima i slijedu.

Kako čitati valove

Da bi se identificirao Elliotov val, uzorak mora zadovoljiti sljedeće uvjete:

Val 1> Val 2 <Val 3> Val 4 <Val 5

Korekcija u tri vala podrazumijeva trend u suprotnom smjeru od prethodnog uzorka impulsa.

Uzorak korekcije mora ispunjavati sljedeće uvjete:

Val A> Val B <Val C

Postoje i drugi uzorci u Elliotskim valovima. To su cik-cak, trokut itd. Najviše se koriste analitike i prognoze Elliottovog vala u obliku pulsirajućih valova i korektivnih komponenti. Pogotovo kada je riječ o tehničkoj analizi trendova.

Razumijevanje psihologije masa i Elliottova valna prognoza

- Val 1 (impulsivan) je rastući mali val, lagani pritisak potražnje (Bull Move). U valu 1, cijene rastu zbog relativno malog broja sudionika koji kupuju trgovane valutne parove iz fundamentalnih ili tehničkih razloga (spekulacije), gurajući cijene gore.

- Val 2 (Korektivni) je val koji se smanjuje, smanjujući tlak u hrani (Bear Move). Nakon značajnog rasta, investitori mogu dobiti temeljne i tehničke signale o kupnji valute. U takvom trenutku, val 2 se povećava kada ljudi koji su prvobitno kupili odlučili su zatvoriti posao i uzeti profit, dok početnici počinju kratke pozicije. Cijena počinje u drugom smjeru, ali, u pravilu, ne prelazi minimalnu početnu poziciju, koja je u početku privukla kupce u trenutku vala 1.

- Val 3 (impulsivan) je rastući mali val pod pritiskom potražnje (Bull Move). To je često najduži od pet valova, val 3 je stalan val, kada je veliki broj investitora privukao val 2 za kupnju. Kako se broj kupaca povećava, granica sigurnosti se povećava iznad maksimalne cijene koju je izvorno generirao val 1. U ovom trenutku, prag otpora je jedan od stupova.

- Val 4 (korektivni) je mali val pri tlaku napajanja (Bear Move). Na valu 4, kupci počinju biti umorni (ostaju bez novca ili optimizma) i ponovno koriste signale za kupnju. U pravilu na tržištu još uvijek ima dovoljno kupaca, pa je pad ovdje relativno mali.

- Val 5 (impulsivan) je rastući mali val pod pritiskom potražnje (Bull Move). Val 5 je konačno kretanje promatrane evolucije sekvence. Sada su svi kupci motivirani pohlepom, a ne temeljnim ili tehničkim razlogom za kupnju i ponudu viših cijena drugdje. Normalna cijena doseže vrhunac prije kretanja u suprotnom smjeru.

Kako koristiti val za trgovinu

Razmotrite ovo pitanje detaljnije. Postoje dva specifična načina trgovanja valom Elliota na financijskim tržištima.

- Prvo i najneposrednije zahtijeva pojašnjenje da je trenutna cijena u krugu Elliottovog vala. Tada možete predvidjeti smjer cijene i vrijednost sljedećeg vala u ciklusu.

- Druga primjena uključuje uporabu Elliott Wave Oscillator na temelju standardne cross-analysis konvergencije (MACD) metodologije. Ukupna postavka uključuje pokretni prosjek od 5 razdoblja kao osnovu za indeks pomičnog prosjeka i pokretni prosjek od 35 razdoblja kao osnovu za indeks pomičnih prosjeka. Tada odredite preostalu razliku između njih i odredite jeste li u 5-3 uzorku ili ne.

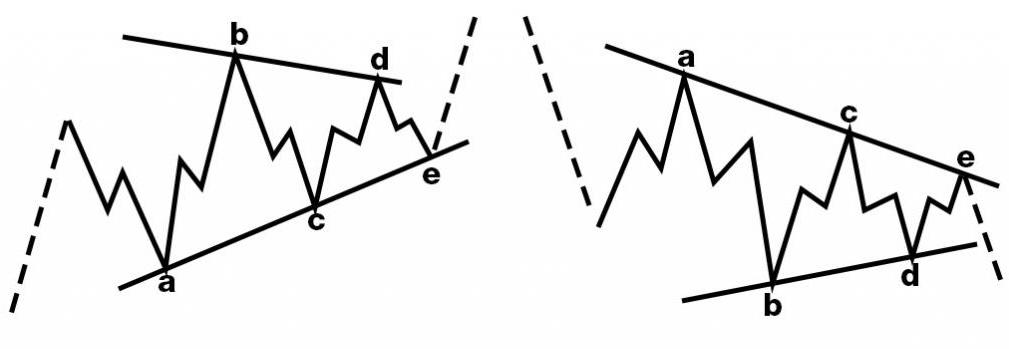

Uzorak trokutastih valova

Trokut je Elliotov valni uzorak, koji se promatra tijekom lateralnih tržišnih konsolidacija, a sastoji se od 5 korektivnih sekvenci. Trokut je ravnoteža moći između kupaca i prodavača, uzrokujući lateralno kretanje, što je obično povezano s smanjenjem volumena i volatilnosti. Ovaj uzorak je podijeljen u strukture 3-3-3-3-3, označene kao A, B, C, D, E.

Elliotski valovi (trokut) je nastavak koji se lomi u smjeru prethodnog pokreta. To se može dogoditi u valu 4 u pulsirajućoj strukturi, val B u cik-cak i valnom X-konektoru u dvije i tri Elliotove trostruke valne strukture. To se također može dogoditi u Y valu WXY strukture, u kojem slučaju označava kraj korekcije.

Napomena: trokut također mora biti podržan u RSI indikatoru, a to se nikada ne događa u valu 2 strukture impulsa.

Mnogi valovodni vodovi ignoriraju važnost smanjenja zamaha u oblikovanju trokuta. U ovom slučaju, upotreba RSI za filtriranje drugih vrsta bočnih konsolidacija je vrlo potrebna i korisna. Razumijevanje osnova matematike Fibonaccijevi nizovi je ključ za razumijevanje suštine Elliottove valne teorije, jer te stvari idu ruku pod ruku.

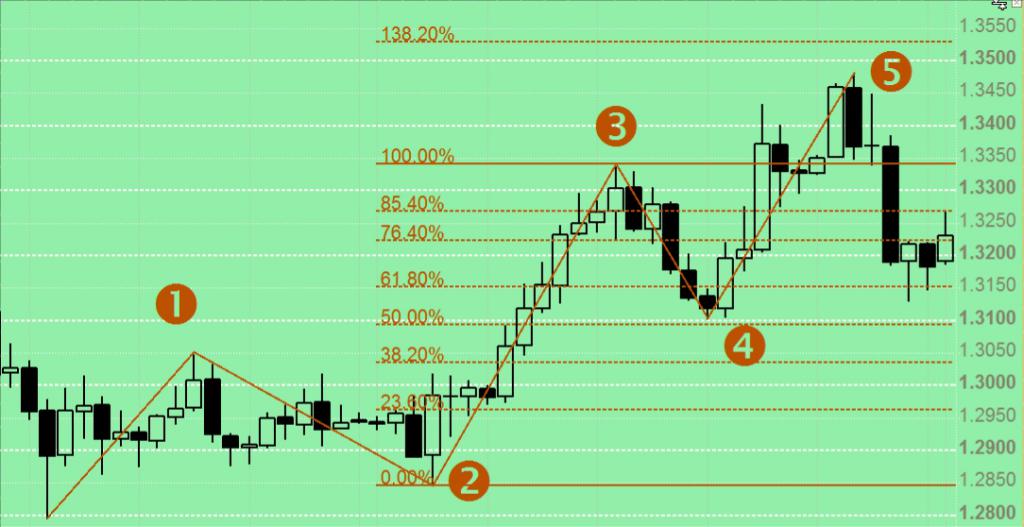

Jedan od načina na koji trgovac može odrediti kraj konsolidacije i pronaći područja potencijalnih preokreta jest korištenje Fibonacci razine u analitičkom pristupu. Fibonacci je jedan od najvažnijih alata koje koriste investitori koji preferiraju Elliottovu teoriju valova, a temelji se na numeričkom nizu koji je razvio matematičar Leonardo Fibonacci.

Fibonaccijevi omjeri, koji se smatraju bitnim za trgovanje i binarnim opcijama i drugim financijskim tržištima, su 261,8, 161,8, 100, 76,4, 61,8, 50, 38,2 i 23,6%. Kada se cijene imovine premjeste na ove specifične postotke, trgovci mogu pretpostaviti da će doći do nekih tržišnih akcija, kao što je preokret ili brz rast.

Opći odnosi u teoriji Elliottovih valova s Fibonaccijevim razinama

normalno:

- val 2 će biti 50% ili 61,8% prvog vala;

- val 3 će biti ili 161,8% ili 261,8% prvog vala;

- val 4 je 38,2. 50 ili 61,8% trećeg vala;

- val 5 će biti ili 100% prvog vala, ili 161,8% četvrtog;

- val A može biti 50, 61,8, 100 ili 161,8% petog vala;

- val B će biti 61,8 ili 50% vala A;

- val C će biti jednak 161,8 ili 100% vala A ili 161,8% vala B.

Kada se povežu razine Elliottovog vala i Fibonacci-a, trgovac može prikupiti bogate informacije o vrlo vjerojatnim točkama zaokreta, kao io tome gdje će se zaustaviti sljedeće kretanje cijena. Stoga, sposobnost primjene ispravnog Fibonaccijeve razine i valovi brojanja važni su za uspješnog trgovca.

Kako trgovati Elliotova teorija valova s Fibonaccijevim razinama

Kada se koristi Elliottova teorija valova, najsnažniji val koji trebate biti svjestan je treći val, a to se smatra najboljim valom za trgovinu. Da bi ga ispravno identificirao, trgovac mora najprije analizirati Elliotov val i pronaći prvi val u smjeru novonastajućeg trenda, nakon čega slijedi val 2, koji će biti korektivan i pokriti ili 61,8 ili 50% ili 38,2% prvog vala.

Nakon što se oba ova vala otkriju i potvrde, investitor može pokušati predvidjeti gdje će treći val započeti. Često, na početku trećeg vala, trgovac može vidjeti i valove Elliotta, čiji će graf biti ili Bata format ili Gartley. Kao i treći val, peti je također dobra prilika za trgovinu binarnim opcijama i dostiže negdje između 50 i 161,8% četvrtog vala, često iste veličine kao i val 1.

Peti val i treći val su dva Elliotta impulsna vala na kojima se može odvijati prodaja. Oba valova se formiraju tijekom faze trenda, i važno je zapamtiti da će opći potez trenda također stvoriti dvije korekcije. Teško ih je trgovati, a prilike za profit su niske. Kada je faza trenda, koja završava s petim valom, završena, val A, B i C može se očekivati od opće korekcije koja se događa unutar korektivne faze, a val C je vjerojatno najbolja opcija za trgovanje.

To je zbog činjenice da je to najsnažniji od korektivnih valova, sličan po svojim karakteristikama impulsnom valu 3. Obično, trgovac mora čekati 50-61.8% korekcije vala A prije ulaska u novi tijek vala C.

Preporuke za trgovanje na Fibonaccijevim valovima

Savjeti i savjeti za trgovanje opisani su u nastavku.

Kada investitori promatraju strukturu od 5 valova ili očekuju da se to dogodi na financijskim tržištima, trebali bi biti posebno oprezni. To je zbog činjenice da rezultat ovisi o tome koji je val najveći, a upotreba 161,8% Fibachonijevog proširenja je važna. Ovdje je ključno načelo alternacije, budući da se mora promatrati i korektivnim valovima (tj. 2. i 4.), a bez njih će biti pokret koji dobro funkcionira.

Konsolidacija je početna pojava da je tržište zapravo u korektivnoj fazi i da se ne razvija s impulzivnim pokretima. Kada se to jednom primijeti, trgovac mora izmjeriti cijelu dužinu prvog vala, a zatim ga projicirati iz krajnje točke četvrtog vala pulsirajućim pokretom. To je mjesto gdje postoji mogućnost da će se završiti peti val, a moraju ili dobiti opcije “gore” ili “dolje” - ovisno o vremenskom okviru u kojem je nastao impulsni potez.

Međutim, važno je imati na umu da se tijekom impulsivnog kretanja tog vremena, čim je završen 5. val, cijena treba vratiti na kraj trećeg vala.

Treći valovi impulsivnih pokreta su impulzivni.

Gotovo svaki val impulsa imat će veličinu trećeg vala. Ovo širenje 3. vala, u pravilu, slijedi dugi 2. val. Često će drugi val biti najteži od svih impulsivnih pokreta i, procjenjujući njegovu strukturu, investitor može dobiti dobru predodžbu o tome što će vjerojatno uslijediti nakon završetka trećeg vala.

Treći val pokreta impulsa trebao bi biti najveći sam po sebi, dajući trgovcima vjerojatnu šansu da zarade novac. Da bi to iskoristili, potrebno je ići na niža vremenska razdoblja i vidjeti je li taj pokret zaista moćan. Jesu li slijedila sva osnovna pravila?

Ako je to doista istinski pokret, u ovom slučaju četvrti val, koji slijedi širenje trećeg vala, bit će kratak. Rijetko će se povećati za više od 38,2% u odnosu na cijelu duljinu trećeg vala, te stoga trgovac mora postaviti svoje narudžbe na 38,2% u slučaju volujskog kretanja i istu vrijednost naloga u slučaju medvjeda. ”.

Promatranje petog vala

Budući da peti val rijetko daje pogreške, po defaultu peti val, koji slijedi četvrti, će porasti do maksimuma prethodnog trećeg vala tijekom impulsivnog bikovskog pokreta ili padova impulsivnog medvjeđeg pokreta.

Ako se to dogodi, trgovac bi trebao tražiti cijenu za opcije ulaganja. Da bismo pronašli ovu cijenu, potrebno je izmjeriti duljinu cijelog prvog vala i oduzeti 61,8% od toga, jer to obično označava duljinu petog vala. Nakon toga potrebno je naručiti ulazak na tržište u smjeru u kojem ide peti val. Ako se peti val nastavi kretati iznad te razine, to ukazuje da se tržište kreće prema razini od 161,8% prvog vala, te je potrebno agresivnije trgovanje.

Trgovanje Elliottovom teorijom valova isprva može biti teško. Međutim, korištenje Fibonacci alata može postići značajne rezultate. Knjiga "Valovi Elliott" pruža sve potrebno znanje i vještine za trgovanje na financijskim tržištima ovom metodom.